-

インボイス制度関連情報

11/ 6(月)14:00-16:00

- インボイス制度スタート後の実務対応セミナー

会計処理や仕入れ税額控除等の実務対応に不安・疑問のある方、インボイス制度をきっかけに課税事業者になった方へ

2023年10月1日から、消費税の仕入税額控除の方式としてインボイス制度が開始されます。

適格請求書(インボイス)を発行できるのは、「適格請求書発行事業者」に限られ、この「適格請求書発行事業者」に なるためには、登録申請書を提出し登録を受ける必要があります。登録するかどうかは各事業者の任意ですが、現在免税事業者の方も、ご自身の事業実態に併せて登録をするかの検討が必要になります。

本ページでは、消費税インボイス制度の基本的な部分をおさらいするほか、各種支援措置についてもご紹介いたします。

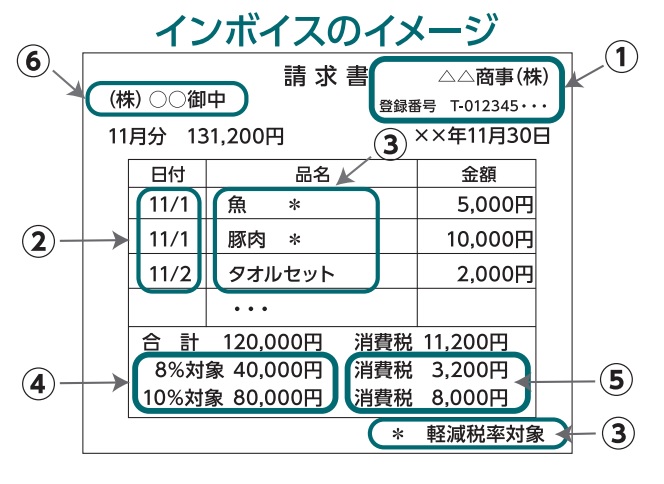

適格請求書(インボイス)とは

インボイスへの記載事項- ①発行事業者の氏名・登録番号

- ②取引年月日

- ③取引内容(軽減税率対象品目はその旨)

- ④税率ごとの合計の対価の額と適用税率

- ⑤税率ごとに区分した消費税額等

- ⑥交付を受ける事業者名

Q1.自社がインボイスを発行しないと、販売先が取引を見直す!?インボイス制度が始まるとどうなるの?

A1. 自社がインボイスを発行しないと、販売先は仕入税額控除ができないので、販売先が取引を見直す可能性があります。

Q2 仕入先がインボイスを発行しないと、自社の税負担が増加!?

A1. 仕入先からインボイスを入手できないと、自社は仕入税額控除ができないので、自社の税負担の増額につながる可能性があります。

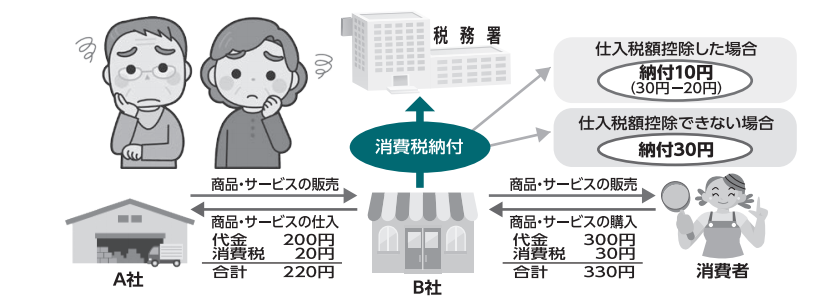

参考:消費税の仕入税額控除とは 仕入税額控除とは、売上に係る消費税から仕入に係る消費税を引いた金額を納税する仕組みのことです。予定どおり2023年10月からインボイス制度が始まった場合で、仕入先(下図のA社)がインボイスを発行しない場合、販売先(下図のB社)の消費税の納付額が増加します。(※B社が簡易課税事業者ではない場合)一方で、適格請求書発行事業者になると課税事業者となり、消費税の納税負担が生じることになります。

免税事業者が課税事業者となる場合、消費税負担分を値上げするか否かは個々の事業者の事情により異なります。

免税事業者のままでいるのか、課税事業者となるか、価格を転嫁するか・据え置くか、 事業者の取り得る選択肢によって利益がどのように変化するかについては、以下をご参考ください。

参考:免税事業者が取り得る選択肢の利益比較(中小企業・小規模事業者のためのインボイス制度対策[第3版]より)

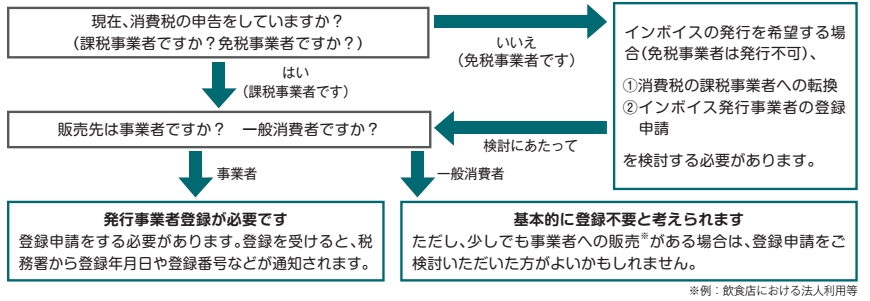

インボイス発行事業者の登録申請を検討するためのフローチャート

インボイス制度に適切に対応するためには、消費税の仕組みについて正しく理解する必要があります。詳しくはお近くの税務署・顧問税理士等にお問い合わせください。また、インボイスの発行を希望する場合は、インボイス発行事業者の登録申請をご検討ください。

その他インボイス制度の一般的なご質問やご相談は、インボイスコールセンターまで

☎0120-205-553フリーダイヤル(無料) [受付時間9:00~17:00(土日祝除く)]

- 小規模事業者持続化補助金インボイス特例(※免税事業者から発行事業者への転換で補助上限額50万円上乗せ)

- IT導入補助金2023デジタル化基盤導入枠ではインボイスに対応したITツールのほか、PC/タブレット、レジ・券売機などが補助対象に

ご確認ください→財務省HPそのほかの支援制度

お問い合わせ